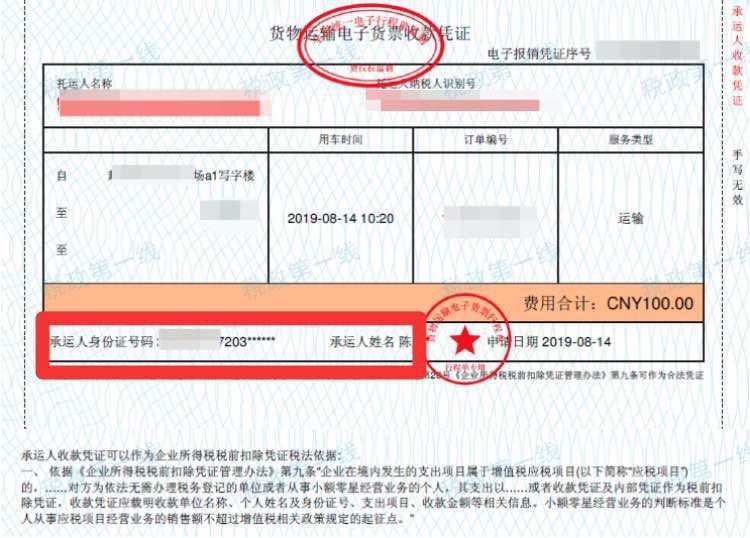

最近有几个朋友私信给我这张凭证,问我取得这张凭证是不是发票?能不能入账,能不能抵扣?能不能税前扣除?

这张凭证很明显就不是发票,朋友说公司在货拉拉发生了运输费用,就取得一张这个凭证,没有发票了。

能不能入账?

一、

没有发票就不会入账这是很多会计的困惑

发生了经济业务,就必须进行会计处理。会计处理并没有设定发票上的条件,就是说,缺发票不构成费用确认的限制。只要业务真实发生,是企业经营相关的支出,哪怕没取得发票,也应该如实记账,原始凭证不仅仅只能是发票,合同、付款记录都是依据,这些依据都能证明业务真实。

况且很多经济业务本身并不是增值税应税范围,本身也不需要取得发票,非常典型的就是发工资做账,工资表、发放记录、考核记录、代扣个税申报这些就是记账的依据。

为什么我们那么看重发票,甚至形成了没有发票就不能报销的潜意识呢?

一方面和我国的以票控税是有关系,发票作为合法的抵扣凭证和税前扣除凭证,在税收管理上的作用举足轻重,另一方面,发票本身自带证明业务真实的属性,因为发票是官方监制的,有天然的信用背书在里面,所以长期以来,我们已经默认发票也是证明业务真实的一个重要组成。

这种发票为先的意识甚至导致有些人不分青红皂白,只要没发票就不行的思维,比如之前就有朋友给税政君说,他们收到政府补助,政府有关部门必须让提供发票,其实有些事项本身不属于增值税应税范围,根本就不需要发票,开个收据就行了。

二、

需不需要发票入账,主要还是经济事项是不是增值税应税范围如果应取得而未取得发票的,是不得进行税前扣除的。

国家税务总局2018年28号文就明确规定,企业在境内发生的支出项目属于增值税应税项目(以下简称“应税项目”)的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证。

正常情况下,对方给我们提供了应税行为,都是能取得发票的,但是实践工作中,很多个人零星的业务提供发票也是很有困难的,比如像货拉拉这种,都是个人提供几十块一次的应税服务,这种发票开具是个难题,金额小且零星。

那么28号文也开了口子,属于增值税应税范围的业务,支付给个人的小额零星业务不需要发票。小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。增值税的起征点,按期纳税的是每月最高20000元,按次纳税的是每次最高500元。对于自然人,除了个别行为(出租住房),其他的都只能按次适用。

所以企业在支付个人费用,每次不超过500的,可以不用发票,用收款凭证就能进行税前扣除。

这个收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。货拉拉的这张凭证就是一张收款凭证,大家看看,它上面这些规定的要素都是涵盖了的。

所以,这种货拉拉的收据虽然不是发票,但是却能入账,不仅能入账,而且还能税前扣除。

抵扣增值税那就不行了,且不说提供服务一方本身在起征点以下未缴纳增值税,这个凭证本身也不是目前合法的抵扣凭证。